Венчурный менеджмент - Страница 18

В четвертых, создается инвестиционный механизм, адекватный потребностям быстрого развития на базе революционных изменений в технологии. Этот механизм, несмотря на свою сложность, обладает необходимой гибкостью, чтобы быстро реагировать на инновации.

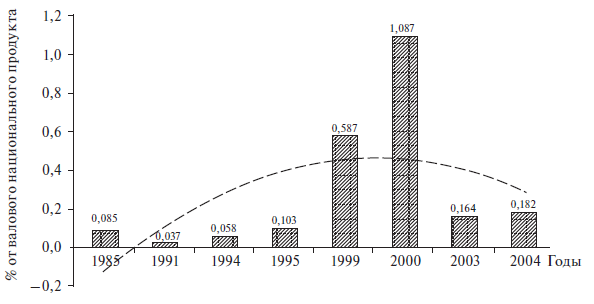

Исследователи венчурного бизнеса [Storey, 1994; Sohl, 1999 и др.], подчеркивая невысокую долю венчурного капитала в структуре финансирования инновационных проектов, отмечают его ключевую роль как «точки роста» новых секторов экономики. Действительно, доля венчурного капитала в общем объеме инвестирования экономики кажется незначительной даже в США, где этот вид инвестирования получил наибольшее развитие (рис. 4.2). Однако, несмотря на эти достаточно скромные данные, роль венчурного капитала в развитии экономики трудно переоценить.

По данным Национальной ассоциации венчурного капитала США и аналитического центра Global Insight, американские компании, использовавшие венчурный капитал в период с 1970 по 2005 г., в совокупности создали 10 млн новых рабочих мест и принесли свыше 2,1 трлн долл. дохода. Сейчас в них занято 9 % рабочей силы частного сектора США и создается 16,6 % валового внутреннего продукта [Настас, 2007, с. 50].

Рис. 4.2. Доля инвестиций венчурного капитала в экономику США[20]

Венчурные инвесторы инвестируют в новые высокотехнологичные предприятия (старт-апы), но основная их заслуга заключается в том, что они позволяют растущим компаниям, основанным на новых технологиях, выйти на рынок ценных бумаг через первоначальное публичное предложение (IPO). Именно эти компании впоследствии и определяют стандарты и технологического развития, и уровня жизни. «Взлеты венчурного рынка каждый раз происходят на иной основе. За период депрессии сектор консолидируется, старые технологии окончательно коммодитизируются, исследования делают шаг вперед. Через несколько лет рывок повторяется, уже на ином уровне и технологиях. Основой для бума 1960-х гг. была микроэлектроника, для бума 70—80-х – персональные компьютеры, для бума 90-х – Интернет. Фаворитом последних нескольких лет, бесспорно, являются мобильность и беспроводные технологии» [Аммосов, 2004]. Таким образом, именно венчурный бизнес во многом определяет контуры технологического развития.

4.2. Венчурные инвесторы как финансовые посредники

На рынке институционального венчурного капитала действуют профессиональные финансовые посредники, привлекающие финансовые ресурсы пенсионных фондов, банков, страховых компаний и других финансовых институтов и инвестирующие их в предпринимательские структуры [Mason, 1992]. Для этих целей создаются венчурные фонды, которыми и управляют профессиональные инвесторы – венчурные капиталисты.

Как правило, за рубежом венчурные фонды создаются в форме партнерств с ограниченной ответственностью (limited partnerships), имеющих ограниченную продолжительность существования (обычно не более десяти лет). Такие партнерства не являются юридическими лицами (это позволяет избежать двойного налогообложения, а также значительно упрощает процедуру регистрации и другие юридические процедуры). Тот же принцип был взят на вооружение и при создании венчурных фондов с участием государства в России.

В качестве генерального партнера, принимающего инвестиционные решения и организующего венчурный фонд, выступает управляющая компания (УК) – фирма венчурного капитала. Как правило, эффективно работающие фирмы венчурного капитала управляют несколькими последовательно создаваемыми, но параллельно работающими венчурными фондами. Генеральные партнеры инвестируют в компании, приобретая долю в их уставном капитале. Во многих случаях генеральные партнеры создают дочерние компании, выполняющие функции бэк-офиса и работающие с конкретными венчурными фондами.

Партнеры с ограниченной ответственностью – это, как правило, институциональные инвесторы, среди которых преобладают пенсионные фонды, страховые компании и банки. Однако в качестве таких партнеров могут выступать и другие организации (корпорации), если они не создают собственные венчурные фонды, попечительские советы и фонды университетов, физические лица и др. В последние годы в роли партнеров с ограниченной ответственностью в европейских странах все чаще выступают агентства, уполномоченные государством размещать бюджетные средства в целях стимулирования инновационной активности стран в целом или отдельных регионов и отраслей.

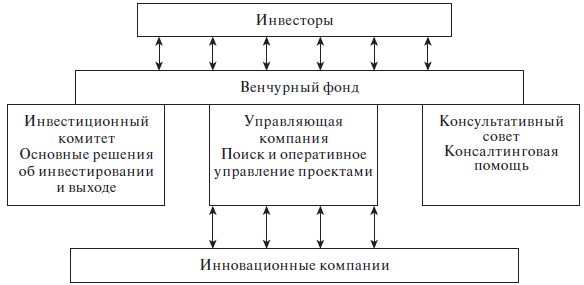

Схема функционирования венчурного фонда показана на рис. 4.3 [Зубченко, 2006].

Рис. 4.3. Схема функционирования венчурного фонда

Преимуществом партнерства с ограниченной ответственностью, по сравнению с другими организационно-правовыми формами, является его налоговая прозрачность – отсутствие «двойного налогообложения», когда налоги выплачиваются лишь партнерами при получении ими дохода, а само партнерство налогами не облагается на уровне юридического лица.

Немаловажное значение имеет и организационная гибкость, позволяющая прописать все условия управления фондом на уровне договоров, которые могут варьироваться в зависимости от пожеланий партнеров. Это позволяет юридически закрепить правила управления таким образом, чтобы каждая из сторон (инвесторы и венчурный капиталист) была заинтересована в достижении общей конечной цели – получения максимального количества прибыли на «выходе». Подобные договоры позволяют защитить каждого участника от ошибочных или некорректных действий противоположной стороны.

Иногда для контроля за деятельностью управляющей компании (УК) со стороны представителей инвесторов может создаваться инвестиционный комитет фонда. В этом случае решения инвестиционного комитета для УК обязательны, и он утверждает все ее основные решения: выбор объектов инвестиций, объем выделяемых средств, время и порядок «выхода», раздел прибыли. Полномочия между инвестиционным комитетом и управляющей компанией разграничиваются по договоренности между сторонами и закрепляются в документах.

В процессе работы венчурного фонда при нем может создаваться консультативный совет, состоящий из экспертов по отраслям, интересующим фонд, или же специалистов по венчурному инвестированию. Участие известных в венчурном бизнесе лиц в консультативном совете существенно повышает репутацию венчурного фонда.

При создании фонда («закрытии подписки») партнеры с ограниченной ответственностью берут на себя обязательство предоставлять определенный объем финансовых ресурсов в конкретные сроки (график утверждается генеральным партнером по согласованию с инвесторами) или по требованию генерального партнера. Такое обязательство называется коммитментом. В тот момент времени, когда генеральному партнеру необходимы средства для очередного раунда финансирования компании, входящей в портфель, он направляет инвесторам требование сделать платеж в счет коммитмента. Таким образом решается несколько проблем:

• у фонда отсутствует проблема размещения свободных средств;

• деньги инвесторов не замораживаются на несколько лет;

• генеральный партнер обеспечивает высокую доходность инвестиций [Имамутдинов, 2007].

Генеральный партнер обычно также инвестирует в венчурный фонд, однако доля таких инвестиций в общем объеме незначительна – как правило, не более одного процента от всего подписанного капитала.

На этапе, когда круг инвесторов уже определен, составляется инвестиционный меморандум, в котором четко прописывается порядок создания и функционирования фонда, права и обязанности каждой стороны, механизм разрешения споров. Инвестиционный меморандум не является юридически обязывающим документом, хотя после его согласования всеми сторонами отступаться от него уже не принято. Часто этот документ имеет конфиденциальный характер.