Работа мировых рынков: Управление финансовой инфраструктурой - Страница 15

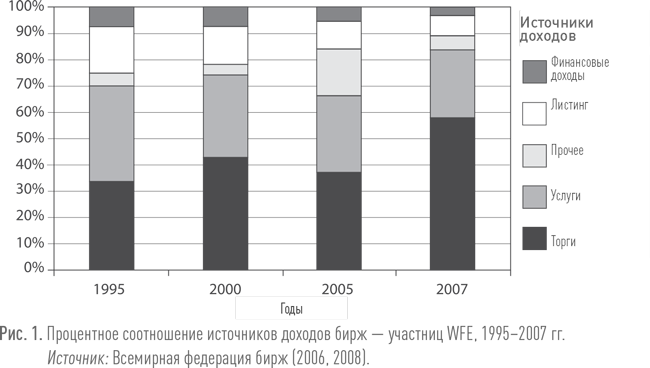

Определенные выводы можно сделать на основании рисунка 1. Во-первых, «Торги» являются основным источником доходов биржи с 34 % от общей выручки в 1995 году, 43 % в 2000 году, 37 % в 2005 году и 58 % в 2007 году. Во-вторых, доходы от «Листинга» относительно снизились, составив 18 % от общей выручки в 1995 году, 15 % в 2000 году, 10 % в 2005 году и 8 % в 2007 году.

Наконец, значимость «Прочих» источников дохода на биржах значительно варьируется, увеличившись в три раза с 5 % до 18 % от общей выручки в период с 1995 по 2005 год, а затем вновь опустившись до 5 % в 2007 году.

Общее снижение значимости для бирж доходов от «Листинга» совпало с технологическими достижениями, которые содействовали разделению (unbundling) торгов и услуг листинга[86]. В результате все меньше торгов определенными акциями ведется на биржах, на которых они были первоначально выпущены[87]. Это уменьшает экономическую обоснованность высокой платы за листинг, поскольку фондовые биржи, предоставляющие листинг, не могут автоматически гарантировать предоставление своим потребителям высокой ликвидности и соответственно низкой стоимости капитала[88]. Другой эффект разделения заключается в том, что биржи больше не могут финансировать свои торговые сборы за счет доходов от листинговых сборов.

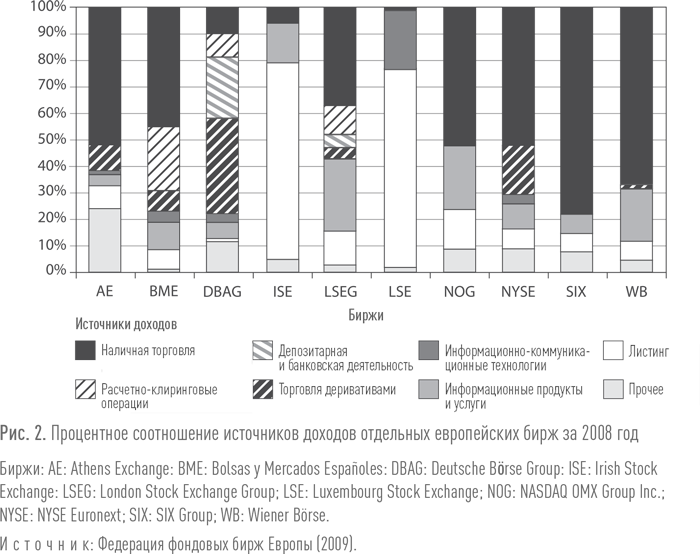

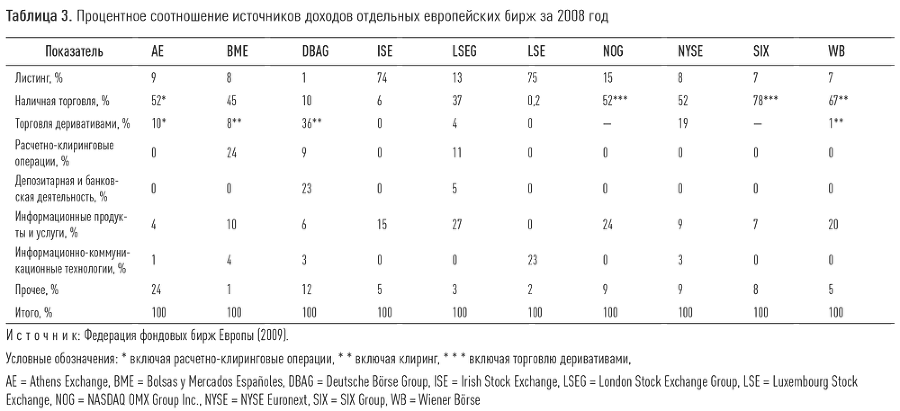

Значимость осуществляемых ими функций значительно варьируется для каждой из бирж. Это можно увидеть на примере доходов, полученных 10 европейскими биржами за 2008 год, как показано на рисунке 2, составленном на основании данных, представленных в таблице 3.

Каждый столбец содержит информацию по конкретной бирже, как указано в колонке ниже. Процентное соотношение различных источников доходов, полученных биржей, представлено в виде по-разному заштрихованных частей столбца биржи, при этом каждый вид штриховки соответствует определенному источнику дохода. Хотя полностью сопоставить данные по всем биржам не представляется возможным, некоторые аспекты рисунка заслуживают внимания.

На предоставлении листинговых услуг специализировались две биржи, а именно Ирландская фондовая биржа и Люксембургская фондовая биржа, 74 % и 75 % от их доходов приходилось исключительно на эту функцию. Процентное соотношение доходов от предоставления торговых услуг (для денежных, производных продуктов или то и другое) превышало 50 % для шести других бирж и 40 % для двух других бирж. Процентное соотношение доходов от информационных услуг и продуктов варьировалось от 0 % на одних биржах до 27 % на London Stock Exchange Group. Отличие Deutsche Börse заключалось в том, что она получала 23 % своих доходов от депозитарной и банковской деятельности, и помимо нее только London Stock Exchange Group получала доходы от данной деятельности.

Выводы

Настоящая глава преследует две цели: дать базовую информацию относительно определений и происхождения терминов «инфраструктура», «биржа», «центральный контрагент» и «центральный депозитарий» и рассмотреть причины, почему данные термины иногда понимаются неоднозначно и противоречиво.

В ходе изучения всего многообразия вариантов определений и использований термина «инфраструктура» было выделено восемь основных дополняющих друг друга факторов и признаков, которые способствуют отнесению организации к категории инфраструктуры.

В частности, инфраструктура: 1) представляет собой или предоставляет базовую структуру, которая поддерживает или составляет основу более глобальной системы; 2) является критически важной для поддержания торговой, экономической деятельности и развития или любой другой деятельности, осуществляемой на основании системы, которой она управляет; 3) является или управляет сетью, которая в экономической сфере облегчает предоставление товаров и услуг; 4) проявляет эффект снижения затрат по мере роста; 5) требует крупных, долгосрочных и невозвратных инвестиций; 6) является или управляет естественной монополией; 7) помимо целевых товаров и услуг, обеспечивает дополнительные общественные блага и услуги и 8) включает долю участия государственного сектора.

Стоит отметить, что термин «инфраструктура» использовался в различных смыслах для различных целей, поэтому неудивительно, что у него так много разных значений.

Была кратко рассмотрена природа пяти факторов, способствующих отнесению учреждения к категории инфраструктуры. Среди них: является ли организация «уникальным ресурсом», работает ли она как «сеть», проявляет ли она эффект снижения затрат по мере роста, требует ли она крупных невозвратных инвестиций и является ли она «естественной монополией». Все эти пять факторов указывают на то, что инфраструктурные организации могут иметь определенное влияние на рынок.

Существует ряд активов, услуг, организаций и отраслей промышленности, которые традиционно определяются как «инфраструктурные». К ним относятся крупные материальные объекты, такие как национальные системы транспорта, связи, энергетики, водопровода и канализации. Кроме того, инфраструктура может включать в себя общественные и социальные объекты и органы власти. На финансовых рынках термин широко используется для обозначения бирж, центральных контрагентов и депозитариев.

Определения терминов «биржа», «центральный контрагент» и «центральный депозитарий» на первый взгляд кажутся простыми. Главным элементом практически всех существующих определений биржи является тот факт, что такая организация управляет торговой системой и тем самым обслуживает рынок. Двумя основными функциями, осуществляемыми торговой системой, являются распространение данных и исполнение заявок. Распространение данных – это обнародование предторговой и послеторговой информации о котировках и сделках для участников рынка. Исполнение заявок – это процесс, при котором заявки становятся сделками. Согласно общепризнанному определению «центрального контрагента», это – лицо, которое стоит между контрагентами по договорам на одном или нескольких финансовых рынках и становится продавцом для каждого покупателя и покупателем для каждого продавца. Хотя существует множество расхождений в определении термина «центральный депозитарий», два признака считаются основными. Во-первых, центральный депозитарий является объектом, который централизованно хранит ценные бумаги в документарной или бездокументарной форме. Во-вторых, это – организация, которая централизованно осуществляет передачу права собственности на ценные бумаги, как правило, посредством электронной системы учета.

Несмотря на предполагаемую простоту этих определений, ряд факторов привел к разногласиям и сомнениям относительно их точности, а также к некоторой путанице в плане отнесения организаций к категории бирж, центральных контрагентов или депозитариев. Существует общепринятое понимание того, как осуществляются расчетно-клиринговые и другие послеторговые операции, но определенные трудности возникают при классификации процессов клиринга и расчетов.

К основным функциям, осуществляемым биржами, центральными контрагентами и депозитариями, относятся листинг, торги, распространение информации, а также различные послеторговые услуги, включая клиринг и расчеты. Значимость данных функций на различных биржах широко варьируется, если судить по доле доходов, которые они получают от выполнения каждой функции.