Налоговое администрирование - Страница 6

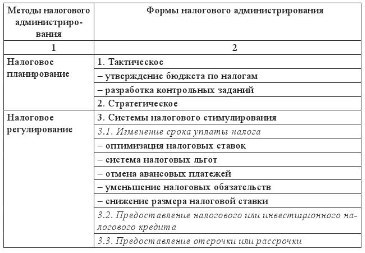

Таблица 3

Методы и формы налогового администрирования

Таким образом, налоговое администрирование является основным инструментом налоговой политики государства, реализующим управления налоговым производством, выполняющим основные функции государства по формированию налоговой системы, ориентированной на стимулирование накопления и рациональное использование национального богатства республики.

Исходя из проведенного исследования можно сделать следующие выводы:

1) Представлена авторская трактовка понятия «Налоговая политика – это составная часть социально-экономической политики государства, направленная на формирование налоговой системы, ориентированной на стимулирование накопления и рациональное использование национального богатства республики, способствующая гармонизации интересов экономики и общества и тем самым обеспечивающая социально-экономический прогресс общества».

2) Представлена авторская трактовка понятия «Налоговое администрирование – это процесс управления налоговым производством, реализуемый налоговыми и другими государственными уполномоченными органами, обладающими определенными властными полномочиями в отношении налогоплательщиков».

3) Предложена функция принуждения налогового администрирования, обеспечивающая обязательное исполнение всеми субъектами налогового законодательства, в том числе принудительное исполнение налоговых обязательств налогоплательщиками.

4) Исходя из установленных инструментов налогового администрирования определены классификационные признаки.

Анализ

классификаций

инструментов налоговогоадминистрирования

позволяет сделать вывод о наличии разных, зачастую внутренне противоречивых, подходов к их классификации. По нашему мнению, инструменты налогового администрирования следует рассматривать в следующих классификационных разрезах:− по способу приведения инструмента в

действие

(административные и экономические);− по способу воздействия инструмента на

объект управления

(прямые и косвенные);− по области воздействия (общеэкономические и специфические).

2. Современное состояние налогового администрирования в Республике Казахстан

Налоговое администрирование заключается в осуществлении органами налоговой службы налогового контроля, применении способов обеспечения исполнения не выполненного в срок налогового обязательства и мер принудительного взыскания налоговой задолженности, а также оказании государственных услуг налогоплательщикам (налоговым агентам) и другим уполномоченным государственным органам в соответствии с законодательством Республики Казахстан.

Выдача документов налогоплательщику (налоговому агенту) в рамках оказания государственных услуг осуществляется под роспись в журнале выдачи документов, форма которого утверждается уполномоченным органом.

Налоговый контроль – государственный контроль, осуществляемый органами налоговой службы, за исполнением норм налогового законодательства Республики Казахстан, иного законодательства Республики Казахстан, контроль за исполнением которого возложен на органы налоговой службы.

Налоговый контроль осуществляется в:

1) форме налоговой проверки;

2) иных формах государственного контроля.

В рамках данных форм налогового контроля осуществляется:

1) учет исполнения налогового обязательства, обязанности по исчислению, удержанию и перечислению обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов, исчислению и уплате социальных отчислений;

2) контроль за соблюдением порядка применения контрольно-кассовых машин;

3) контроль за подакцизными товарами, а также за авиационным топливом, биотопливом и мазутом;

4) контроль при трансфертном ценообразовании;

5) контроль за соблюдением порядка учета, хранения, оценки, дальнейшего использования и реализации имущества, обращенного (подлежащего обращению) в собственность государства;

6) контроль за деятельностью уполномоченных государственных и местных исполнительных органов в части исполнения задач по осуществлению функций, направленных на исполнение налогового законодательства Республики Казахстан.

В рамках иной формы государственного контроля осуществляется:

1) регистрация налогоплательщиков в налоговых органах;

2) прием налоговых форм;

3) камеральный контроль;

4) мониторинг крупных налогоплательщиков;

5) налоговое обследование;

6) контроль за учетом этилового спирта в организациях, осуществляющих производство этилового спирта;

7) установление соответствия заявителя квалификационным требованиям, предъявляемым к деятельности по производству и обороту этилового спирта и алкогольной продукции.

Таможенные органы осуществляют в пределах своей компетенции налоговый контроль, применяют способы обеспечения не выполненного в срок налогового обязательства и меры принудительного взыскания по налогам, подлежащим уплате в связи с перемещением товаров через таможенную границу Таможенного союза, в соответствии с настоящим Кодексом и таможенным законодательством Таможенного союза и (или) таможенным законодательством Республики Казахстан. [4]

2.1 Регистрация налогоплательшика в налоговых органах

Налоговый орган ведет учет налогоплательщиков путем формирования государственной базы данных налогоплательщиков.

Государственная база данных налогоплательщиков – информационная система, предназначенная для осуществления учета налогоплательщиков.

Формирование государственной базы данных налогоплательщиков необходимо государству в:

1) в регистрации физического лица, юридического лица, структурного подразделения юридического лица в органах налоговой службы в качестве налогоплательщика;

2) в регистрационном учете налогоплательщика:

в качестве индивидуального предпринимателя, частного нотариуса, частного судебного исполнителя, адвоката;

по налогу на добавленную стоимость;

в качестве электронного налогоплательщика;

в качестве налогоплательщика, осуществляющего отдельные виды деятельности;

по месту нахождения объекта налогообложения и (или) объекта, связанного с налогообложением;

по месту нахождения юридического лица-резидента, являющегося недропользователем. [4]

Регистрация физического лица, юридического лица, структурных подразделений юридического лица в качестве налогоплательщика включает в себя:

1) внесение сведений о данных лицах в государственную базу данных налогоплательщиков;

2) изменение и (или) дополнение регистрационных данных в государственной базе данных налогоплательщиков;

3) исключение сведений о налогоплательщике из государственной базы данных налогоплательщиков.

Регистрационными данными налогоплательщика являются сведения о налогоплательщике, представленные или заявленные в органы налоговой службы:

1) уполномоченными государственными органами;

2) банками или организациями, осуществляющими отдельные виды банковских операций, в соответствии Налоговым Кодекса;

3) налогоплательщиком.

Место жительства физического лица – место регистрации гражданина в соответствии с законодательством Республики Казахстан о регистрации граждан;

Место нахождения индивидуального предпринимателя, частного нотариуса, частного судебного исполнителя, адвоката – место преимущественного осуществления деятельности индивидуального предпринимателя, частного нотариуса, частного судебного исполнителя, адвоката, заявленное при постановке на регистрационный учет в налоговом органе в качестве индивидуального предпринимателя, частного нотариуса, частного судебного исполнителя, адвоката;