Инвестиции - Страница 8

Следующим фактором, оказывающим влияние на инвестиционный спрос, является, по нашему мнению, использование свободных денежных средств для покупки устойчивой валюты. Причем если валюта используется с целью получения дохода в виде процента, т. е. как заемный капитал, то это не влияет на общий объем свободных денежных средств, а лишь представляет плату за переход права владения ими от собственника к заемщику.

Но другое дело, если в условиях свободной конвертируемости денег национальная денежная единица оказывается менее устойчивой, чем иностранная. В этом случае мы можем столкнуться с процессами, получившими название закона Грэшэма. Суть его состоит в том, что «плохие» деньги вытесняют с рынка «хорошие» – говоря современным языком, менее устойчивая денежная единица вытесняет более устойчивую.

В прошлые времена действие этого закона проявлялось в странах, имеющих биметаллические денежные системы. Например, в Китае в конце XIX в. параллельно обращались золотые и серебряные монеты. Цены товаров и услуг выражались в обоих металлах, а пересчет одних в другие поддерживался на фиксированном уровне. Но кроме этого золото и серебро продавались как товары. Поскольку относительные цены на товарных рынках отличались от их переводного коэффициента как денежных единиц, «хорошие» деньги исчезали из обращения, выполняя функцию средства накопления. В настоящее время в России функцию накопления выполняет иностранная валюта, в основном доллар США, которая скупается и хранится населением вне банковской системы, поглощая часть свободных денежных средств. Кроме того, в условиях неустойчивой российской экономики имеет место перевод финансовых активов за рубеж, несмотря на более высокую ставку процента в российских банках по сравнению с зарубежными, что также является фактором, снижающим инвестиционный спрос на отечественном рынке.

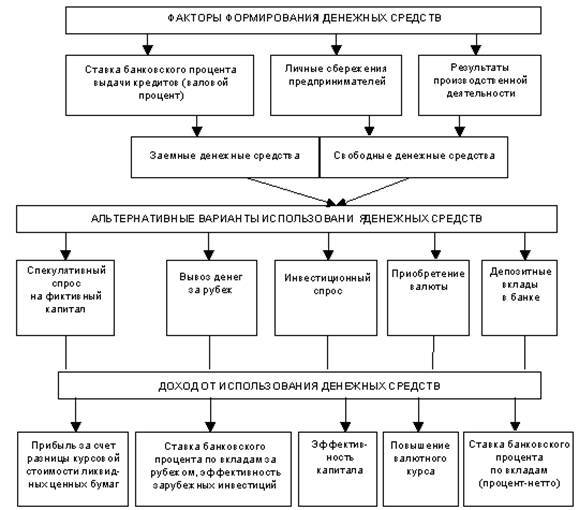

Обобщив все вышесказанное мы предлагаем схему формирования инвестиционного спроса, представленную на рис. 8.

Представленные на рисунке альтернативные варианты использования денежных средств иллюстрируют проблему принятия инвестиционного решения. Как мы видим, потенциальному инвестору приходится взвешивать различные способы использования денежных средств и соответствующие им доходы – а именно: от депозитного вклада, разницу в прогнозируемом валютном курсе, ставки банковского процента в зарубежных банках, прибыль от купли-продажи ликвидных ценных бумаг на фондовом рынке и эффективность инвестиционных проектов.

Полученные нами результаты позволяют сделать следующие выводы.

Противоречивое понимание инвестиционного процесса на уровне хозяйственной деятельности предприятий и на макроуровне имеет своим источником недостаточную теоретическую разработанность самой сущности инвестиционного процесса. Поэтому мы предлагаем: 1) Считать инвестиционными расходами затраты различных экономических субъектов на приобретение материально-вещественных факторов производства и на наем работников, участвующих в производственном процессе.

2) Проводить теоретические различая понятий «инвестиционные расходы» и «инвестиционный спрос». Инвестиционный спрос, по нашему мнению, – это потенциальная потребность предпринимателей, выраженная в денежной форме, в приобретении товаров инвестиционного назначения с целью получения дохода.

3) Инвестиционный спрос нельзя отождествлять с «планируемыми», или «ожидаемыми», расходами, поскольку основой формирования спроса является наличие реальных, а не ожидаемых денежных средств, формирующихся из различных источников.

4) Инвестиционный спрос – это самостоятельная экономическая категория, не совпадающая с понятием временно свободных денежных средств.

5) Существуют различные альтернативные варианты использования свободных денежных средств, одним из которых является инвестирование.

6) Условия формирования инвестиционного спроса различаются в зависимости от того, являются ли временно свободные денежные средства собственными или заемными.

7) У каждого из альтернативных вариантов использования свободных денежных средств имеются объективные условия возникновения и инструменты воздействия.

8) Наличие только инвестиционного спроса при желании принять решение о приобретении материально-вещественных факторов производства не служит критерием реального инвестирования.

Помимо спроса на инвестиционные товары необходимо учитывать их наличие, т. е. на формирование реального объема инвестиций влияет не только спрос, но и объем предложения инвестиционных товаров на соответствующих рынках.

Сущность инвестиционного процесса

Чтение – вот лучшее учение! Книгу ничто не заменит.

Понятие инвестиция произошло от латинского investire – облачать. В эпоху феодализма инвеститурой назывался ввод вассала во владение феодом. Этим же словом обозначалось назначение епископов, получавших при этом в управление церковные земли с их населением и право суда над ними.

Введение в должность сопровождалось соответствующей церемонией облачения и наделения полномочиями. Инвеститура давала возможность инвеститору (или, говоря современным языком, инвестору) не только приобщать к себе новые территории для получения доступа к их ресурсам, но и участвовать в управлении этими территориями через облеченных полномочиями ставленников с целью насаждения своей идеологии. Последняя, с одной стороны, оправдывала интенсивную эксплуатацию населения территорий и позволяла увеличивать получаемый с этих территорий доход, а с другой стороны, выступала в качестве развивающего фактора.

Искаженное толкование слова «инвестор»

В течением времени слово инвестиция пополнилось целым рядом новых значений и стало употребляться в различных сферах деятельности, а одно из значений (долгосрочное вложение капитала в какое-либо предприятие) в силу массовости стало общеупотребительным. Именно с таким значением (уже как с основным) это слово и появилось в нашем языке, определяя смысл и значение остальных однокоренных слов.

Традиционно слово инвестор толкуется как вкладчик, а инвестирование – как помещение, вкладывание капитала. При желании в таком толковании можно проследить связь с первоначальным смыслом. Действительно, вкладывая деньги в какое-либо предприятие, вкладчик получает возможность распространять на него свое влияние. Чаще всего он эту возможность реализует самым простым способом: вкладывается на свой страх и риск и получает дивиденды со своих вложений или просто не вкладывается (либо отзывает свой вклад), если его что-то не устраивает. В отдельных случаях вкладывание капитала дает ему возможность насаждать на «приобщенной территории» своих ставленников и идеологию с целью участия в управлении и увеличения своего инвестиционного дохода.

Фактически, такое общепринятое толкование не только вносит многозначность в понятие инвестор, но сдвигает смысл слова в область несущественных характеристик. По сути дела понятие вкладчик (равно как и вклад) неспецифично не только для какого-то одного процесса, но даже для какой-то сферы деятельности: вкладчиком является не только инвестор, но также, к примеру, спонсор, меценат и так далее. Именно поэтому понятие инвестор не может толковаться как вкладчик.

Смысловой сдвиг значительно искажает восприятие сущности инвестиционного процесса, что закономерно приводит к задержке формирования общественного сознания в этой сфере и, в частности, недоразвитию экономической мысли. Таким образом, существует объективная необходимость в переосмыслении сущности инвестиционного процесса с учетом современных реалий, а также в четком разведении связанных с этой сферой основных понятий.

Системный подход к сущности инвестиционного процесса

Инвестиционный процесс обладает всеми признаками системы: в нем всегда присутствует субъект (инвестор), объект (объект инвестиций), связь между ними (инвестирование с целью получения инвестиционного дохода) и среда, в которой они существуют (инвестиционная среда). При этом связь выступает системообразующим фактором, поскольку объединяет все остальные элементы в одно целое. Системный подход позволяет исчерпывающе описать сущность инвестиционного процесса и дать действенные определения основных понятий.