Имущественные налоги - Страница 9

В случае сдачи собственником данного имущества в аренду право на вышеуказанную льготу сохраняется (письмо Минфина России от 15.01.2008 № 03-05-05-01/06).

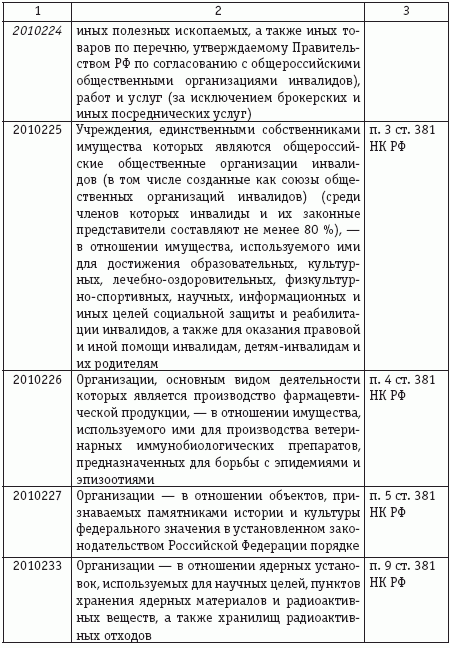

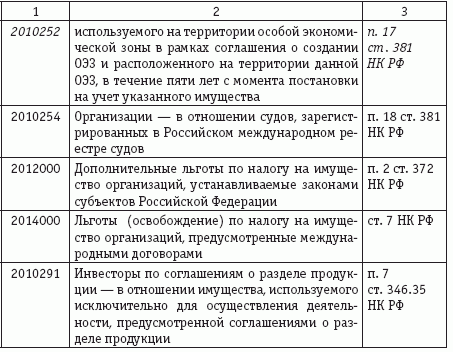

При заполнении налоговой декларации по налогу на имущество организаций должны использоваться коды налоговых льгот в соответствии со справочником, представленным в табл. 3.

В соответствии со ст. 382 НК РФ сумма налога на имущество организаций исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

Сумма налога на имущество организаций, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода.

Сумма налога на имущество организаций, подлежащая уплате в бюджет, исчисляется отдельно:

– в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации);

– в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

– в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации;

– в отношении имущества, облагаемого по разным налоговым ставкам.

Сумма авансового платежа по налогу на имущество организаций исчисляется по итогам каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой ставки и средней стоимости имущества, определенной за отчетный период.

Сумма авансового платежа по налогу в отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, исчисляется по истечении отчетного периода как одна четвертая инвентаризационной стоимости объекта недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку.

В случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности на объект недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, исчисление суммы налога (суммы авансового платежа по налогу) в отношении данного объекта недвижимого имущества производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данный объект недвижимого имущества находился в собственности налогоплательщика, к числу месяцев в налоговом (отчетном) периоде.

Таким образом, с 1 января 2008 года в соответствии с изменениями, внесенными в абзац второй п. 5 ст. 382 НК РФ Законом № 216-ФЗ, если у иностранной организации, не осуществляющей деятельности на территории Российской Федерации через постоянное представительство, в течение отчетного (налогового) периода возникает (или прекращается) право собственности на недвижимое имущество, находящееся на территории Российской Федерации, то сумма налога (авансовых платежей) по данной недвижимости определяется с учетом коэффициента [отношения числа полных месяцев, в течение которых имущество находится в собственности, к числу месяцев в отчетном (налоговом) периоде].

Данное правило применяется также по объектам недвижимости иностранных организаций, не относящихся к деятельности этих организаций в Российской Федерации через постоянные представительства (согласно п. 2 ст. 375 НК РФ).

Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу на имущество организаций в течение налогового периода.

В соответствии со ст. 383 НК РФ налог на имущество организаций и авансовые платежи по нему подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации.

Налогоплательщики уплачивают в течение налогового периода авансовые платежи по налогу на имущество организаций, если законом субъекта Российской Федерации не предусмотрено иное.

По истечении налогового периода налогоплательщики уплачивают сумму налога на имущество организаций, исчисленную в вышеуказанном порядке.

В отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению вышеуказанной организации с учетом особенностей, представленных в табл. 4.

Рассмотрим особенности уплаты налога на имущество организаций, определяемые наличием обособленных подразделений, на следующем примере.

Организация имеет обособленные подразделения, не имеющие самостоятельного баланса. Своей учетной политикой организация установила, что она уплачивает налог на имущество организаций только по имуществу (движимому и недвижимому), которое фактически находится по месту его нахождения; по движимому имуществу, которое находится в обособленных подразделениях. Что же касается недвижимого имущества филиалов, то налог на имущество организаций уплачивается по месту нахождения обособленных подразделений.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации (п. 1 ст. 375 НК РФ).

Пунктом 3 ст. 5 Федерального закона «О бухгалтерском учете» установлено, что организации, руководствуясь законодательством Российской Федерации о бухгалтерском учете, нормативными актами органов, регулирующих бухгалтерский учет, самостоятельно формируют свою учетную политику исходя из своей структуры, отрасли и других особенностей деятельности.

Согласно п. 1 ст. 376 НК РФ налоговая база по налогу на имущество организаций определяется российской организацией отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации, в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, а также в отношении имущества, облагаемого налогом по разным налоговым ставкам.

Кроме того, ст. 385 НК РФ установлены особенности исчисления и уплаты налога в отношении объектов недвижимого имущества, находящихся вне местонахождения организации или ее обособленного подразделения, в соответствии с которыми организация, учитывающая на балансе объекты недвижимого имущества, находящиеся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивает налог на имущество организаций (авансовые платежи по налогу) в бюджет по местонахождению каждого из вышеуказанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти объекты недвижимого имущества, и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со ст. 376 НК РФ, в отношении каждого объекта недвижимого имущества.