Денежное обращение в эпоху перемен - Страница 21

Таким образом, не экономика определяется финансовой системой, а финансовая система формируется под запросы экономики. Вот в этом и есть главная концептуальная ошибка монетаристов. Но это вовсе не отвергает того, что на коротких промежутках времени в оперативном плане экономическая ситуация зависит от того, как регулируется финансовая система.

Для наглядности приведем такой пример. Вы едете на автомашине из одного города в другой. Стратегию движения вам задает дорога, а вовсе не движения руля водителя. Как проложена дорога, так и придется вам ехать, действия водителя заданы дорогой.

Но и в рамках заданности стратегии за водителем сохраняется некоторая свобода движения. Он может ехать по одной или другой полосе движения, может остановиться у той или иной бензоколонки. То есть имеется определенная свобода тактики действий у водителя в рамках заданной стратегии.

Ясно, что при неправильном выборе тактики могут быть и весьма серьезные последствия, например можно разбить автомашину и даже не доехать до цели.

Точно такое же взаимоотношение между финансовой и экономической системой. Стратегию задает экономика. Она определяет основные параметры финансовой системе. Но в рамках заданной стратегии управление финансами, конечно, играет определенную роль. И иногда даже очень важную. Монетаризм ошибочен не потому, что он указывает на важность финансового управления на экономическое развитие, а потому, что он не смог понять этой «диалектики». И потому, естественно, преувеличивает роль финансового управления, предлагая решать финансовыми средствами то, что вовсе не решается ими.

Как бы вы ни крутили руль вашей автомашины, вы все равно не приедете ранее, чем это задано параметрами дороги и автомобиля. Увеличить это время неправильным управлением можно и очень сильно. Но уменьшить его сверх некоторых объективных показателей действиями водителя нельзя. Поэтому мы и говорим: неправильное финансовое управление способно очень сильно навредить экономике. Но улучшить экономическое развитие существенно не способно. И потому задача финансового управления не в том, чтобы управлять экономическим развитием, а в том, чтобы не создавать этому развитию помех.

Финансовая система есть слуга экономики, как таксист-водитель слуга пассажира. Но очень плохо, когда слуга превращается в господина. Точно так же и на Западе финансовая система превратилась из слуги в господина, которая фактически повелевает экономикой, всю экономическую систему подминает под себя, финансовая система Запада не служит обществу, а заставляет общество служить себе.

А в России этот порок монетаризма выявился с особой остротой. Банки стали вершителями судеб страны. Единственными преуспевающими и богатеющими организациями являются банки, они скупают самые лакомые куски общенародной собственности. Вся политика проводится буквально в интересах банков. Это неправильно.

Никто не отрицает важности банков и финансовой системы, как глупо было бы отрицать важность водителя для безопасного и приятного передвижения. Но все-таки недопустимо превращение водителя в господина.

Гиперинфляция

Мы изложили причины нормальной инфляции в стабильном индустриально развитом обществе. Но совсем иные причины вызвали инфляцию в России после начала рыночных преобразований, то есть с 1992 года.

Этот механизм инфляции будем называть гиперинфляцией.

Для того чтобы понять причины гиперинфляции, необходимо вновь вернуться к различию между золотыми и бумажными деньгами. Золотые деньги давали эталон цен на основе привязки цен всех товаров к золоту как носителю денежной информации в золото-денежной системе.

В бумажно-денежной системе сами деньги не содержат никаких эталонов стоимости, наоборот, они получают эталон стоимости из цен товаров. Увеличиваются цены, понижается ценность денежной единицы, происходит инфляция.

При этом возникает следующая проблема. Предположим, мы захотели вычислить цену производства электроэнергии. Подсчитываете затраты на сырье (уголь, нефть), на иные материалы, зарплату и т. д., все складываете, делите на объем производства и получаете цену единицы электроэнергии, по которой и можете ее продавать. Казалось бы, задача решена?

Увы, все не так просто. Вернее, таким образом вы можете действительно определить цены на губную помаду, на костюм или еще какие-то предметы широкого потребления. Ведь цена губной помады никак не влияет на цены других товаров. И если вы ошибетесь при подсчете, то пострадаете только вы, потеряете рынок или обанкротитесь, но вряд ли вся экономическая система это заметит.

Но совсем иное дело электроэнергия. Электроэнергию будут покупать при любой цене, ибо без этого встанет производство. Изменив цену на электроэнергию, вы фактически этим изменяете и цену на уголь, так как в его производстве существенна энергетическая составляющая, изменяете цены на металлы, в которых также велика энергетическая составляющая. Чтобы при новых ценах на электроэнергию не обанкротиться, им необходимо самим повысить свои цены, а в результате изменится и цена производства самой электроэнергии. Произойдет общее повышение цен, то есть инфляция.

Мы видим, что при производстве так называемых базисных товаров имеет место замкнутый круг. Изменяя цену на базисный товар, вы приходите к тому, что изменяются цены и на сами составляющие производства этого товара и появляется совсем другая калькуляционная цена. Таким образом, калькуляционный подход оказывается просто неприменимым для расчета цен базисных товаров в условиях именно бумажноденежной системы.

Как же может решаться эта проблема.

Она решается на основе ценовых паритетов.

Для простоты предположим, что есть всего два базисных товара. Например, товар А и товар В.

Для того чтобы оба товара могли производиться с некоторой нормальной рентабельностью, между ценами обоих товаров должно быть соотношение:

ЦА = КАВЦВ

ЦВ = КВА ЦА

Здесь ЦА и ЦВ есть цены товаров А и В. Коэффициенты КАВ и КВА называются ценовыми паритетами товара А по В и товара В по А. Например, ценовой паритет КАВ товара А по В показывает, сколько единиц товара В надо отдать за товар А, чтобы такой обмен был справедливым. Это же верно и для ценового паритета товара В по А.

Цены, определяемые вышеприведенными соотношениями, назовем уместными ценами. Термин «уместные цены», то есть такие цены, которые создают производителю нормальные экономические условия, ввел Людвиг Эрхард, министр экономики ФРГ во время перехода к свободному рынку в конце сороковых годов. В ФРГ в эти годы регулярно публиковались прейскуранты уместных цен, которые, однако, носили не директивный, а справочный характер.

Легко видеть, что ценовые паритеты не могут быть произвольными. Между ними существует жесткое соотношение:

КАВ КВА = 1

или

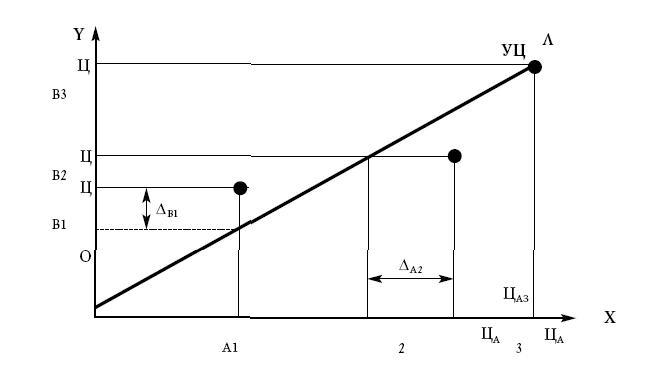

Для того чтобы сделать наглядным наше рассмотрение, нарисуем ценовую плоскость. На одной оси, например оси 0Х, будем откладывать цены товара А, а на другой оси – оси 0Y – цены товара В (рис. 2).

Рис. 2. Ценовая плоскость

Любая точка на ценовой плоскости определяет некоторый комплекс цен товаров А и В, ценовое состояние рынка этих базисных товаров. Проведем прямую, определяемую соотношениями для уместных цен. Эту прямую назовем «лучом уместных цен» (ЛУЦ). Он разделяет ценовую плоскость на два сектора. В верхнем секторе товар В продается по завышенной цене (по отношению к уместной), а товар А по заниженной цене (по отношению к уместной). На луче уместных цен находятся точки, в которых оба товара продаются по уместным ценам.